※本サイトで紹介している商品・サービスの外部リンクにはアフィリエイト広告が含まれる場合があります。

こんにちは!うさぎパイセンです🐰

今回は【3大メガバンクの一角‼️】「三井住友FG」について詳しく解説していこうと思います!

結論から言うと三大メガバンクこそ資産形成をする上で重要な核となってくるので投資する価値は非常に高いということです!

ではなぜ、資産形成をする上で重要な核となるのか?、また投資する価値は高いのか?、投資するメリット・デメリットを踏まえて詳しく解説していこうと思いますので、是非最後まで読んでください❗️

・三井住友FGの企業分析が見れる

・日本の高配当株を探せる

この記事を一つ読んでいただくだけで上記のメリットがあります!

日本株を購入するのであれば、【LINE証券】or【SBIネオモバイル証券】がおすすめです!

過去にLINE証券のメリット・デメリットについて解説していますので、そちらも是非読んでみてください!

1.三井住友FGの概要

「三井住友FG」は「三菱UFJ・FG」・「みずほFG」と並ぶ日本三大メガバンクの一つということは皆さん誰もが知っていることだと思います。

三井住友FGの「三井住友銀行」は『太陽神戸銀行』と『三井銀行』が合併して『太陽神戸三井銀行』となり、その後に『さくら銀行』と改められました。この『さくら銀行』と『住友銀行』が一緒になって誕生したのが『三井住友銀行』です!

余談はさておき、三井住友FGの概要について見ていきましょう!

事業内容:2.銀行法により銀行持株会社が行うことができる業務

資本金:2兆3412億円

時価総額:5.352兆円

株価:3,905円(6月11日時点)

配当利回り(税引前):5.12%(6月11日時点)

配当利回り(税引後):4.09% (6月11日時点)

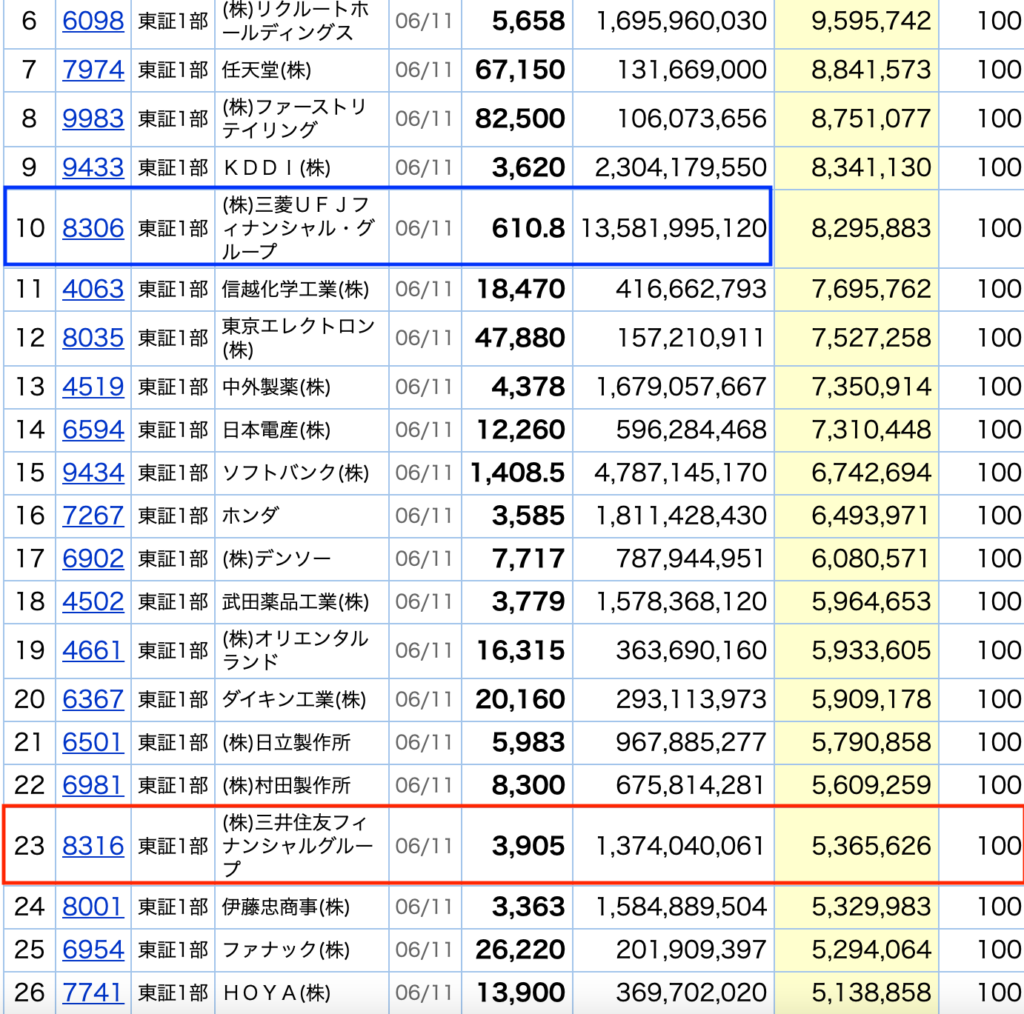

さらに「三井住友FG」は日本企業の時価総額ランキング23位(6月11日時点)と日本を代表する企業です❗️

出典:Yahoo!Japanファイナンス

ちなみに他のメガバンク「三菱UFJ・FG」は10位

「みずほFG」は36位だよ〜

日本企業の時価総額ランキングを知りたい方は下記のURLから飛ぶと見ることができます。

税引後の配当利回りが「4.09%」

あるから高配当株に分類されるね❗️

次は株価指標を見ていきましょう!

2.三井住友FGの株価指標

三井住友FGの株価指標は以下のようになっています

| 株価指数 | 6月11日時点 |

| PER | 8.92倍 |

| PBR | 0.45倍 |

| PSR | 1.37倍 |

| EPS | 437.82円 |

| BPS | 8629.73円 |

PERは15倍以下でPBRも1倍以下なので

割安な水準ではあるね✨

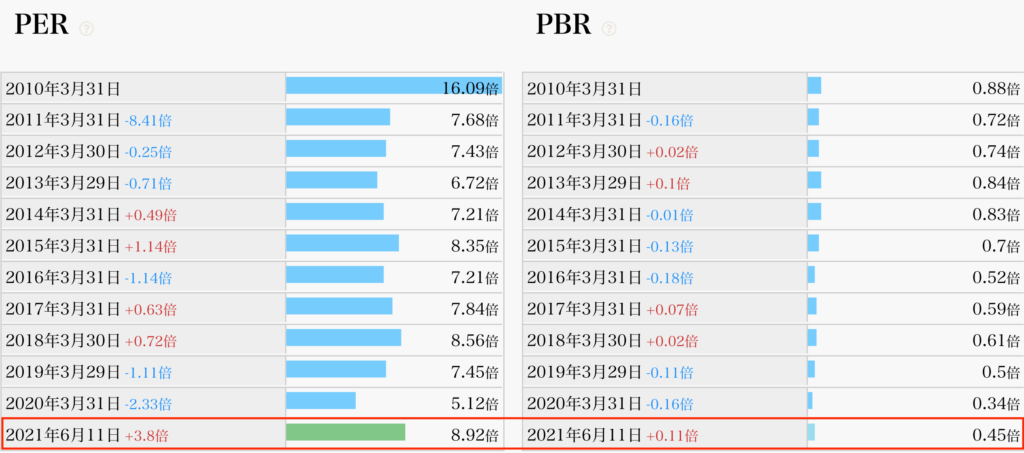

それではまず初めにPER・PBRについて詳しく見ていきましょう!

PERとPBR

まずは三井住友FGのPER・PBRと日経平均株価のPER・PBRを比較していきます。

その前に前回と同様、PERとPBRについて軽くおさらいをしておきましょう!

PBR(株価純資産倍率)・・・1株当たりの純資産に何倍値段が付けられているかを見る指標

基本的なPERの割安基準・・・15倍以下

基本的なPBRの割安基準・・・1倍以下

おさらいも出来たところで早速日経平均株価と比較していきましょう!

出典:IR BANK

| 株価指数 | 三井住友FG | 日経平均株価 |

| PER | 8.92倍 | 14.23倍 |

| PBR | 0.45倍 | 1.25倍 |

| PSR | 1.37倍 | ー |

| EPS | 437.82円 | 2,049.32円 |

| BPS | 8629.73円 | 23,329.44円 |

三井住友FGのPERは8.92倍と日経平均株価のPER14.23倍より低く割安感が見られます。

PBRも0.45倍と純資産の観点からも割安感が見受けられます。

しかし、現在は株式市場全体が高騰している感じがするので全力で買い向かうというのはおすすめできません。

今はキャッシュポジション(現金)を厚く持って、定期的に買い増すことをおすすめします!

機会損失を失わないようにして暴落時には買い増す!

このように投資は心にゆとりを持ってすることが非常に重要なので余剰資金内の適正リスクで行っていきましょう!

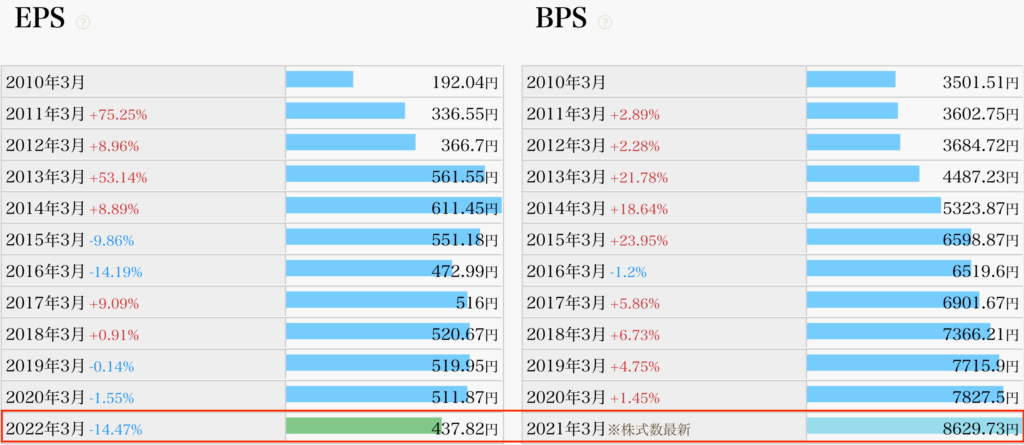

EPSとBPS

次にEPSとBPSについて詳しく見ていきましょう!

EPSとBPSについて知らない方もいると思うので、簡単におさらいをします。

BPS(一株当たり純資産)・・・財務分析で企業の成長性を分析するの指標の一つであり、1株に対して会社の純資産がいくらあるかを表す指標

このようにEPS・BPSは財務分析に使われる指標となっています。

それでは早速、EPS・BPSを見ていきましょう!

※EPSの日付は2022年3月ではなく、2021年3月です

出典:IR BANK

まずはEPSですが、2014年3月の611.45円以降減少傾向にあります。

EPSが減少しているということは純利益が減少しているということになる為、長期投資の対象として不向きな場合が多いです!

しかし、「三井住友FG」は三大メガバンクであり、倒産のリスクが極めて低いことを考慮すれば長期投資の対象に入ると思います。

また、2020年以降の2年間は比較的EPSが安定していることを踏まえると経済回復が進めば500円台まで回復する公算が高いです。

すると株価が下がっている今が絶好の買い場だと思うので根気強く毎月積立投資することが賢明な判断だと思います!

また株価が暴騰している今、いつ暴落が来てもおかしくないので、キャッシュポジション(現金)を厚く持って「暴落はチャンス」ぐらいの心の余裕を持っておきましょう!(重要なマインドだと思うので2回言いました笑)

そうすることで狼狽売りのリスクが低減し、他の人よりも有利に資産形成を進めることができます。

次にBPSですが、2021年3月時点で8629.73円と過去10年で最高値を記録しています!

最高値を記録している要因としてはコロナ禍で何が起きるかわからない今、会社の純資産を増やす(キャッシュポジションを厚く持つ)ことが重要である点や投資対象が現在無い点などがあげられます。

BPSが多いということは【純資産が多い=倒産リスクが低い】ことを意味します!

これなら配当金の減配や無配のリスクも限りなくゼロに近いね✨

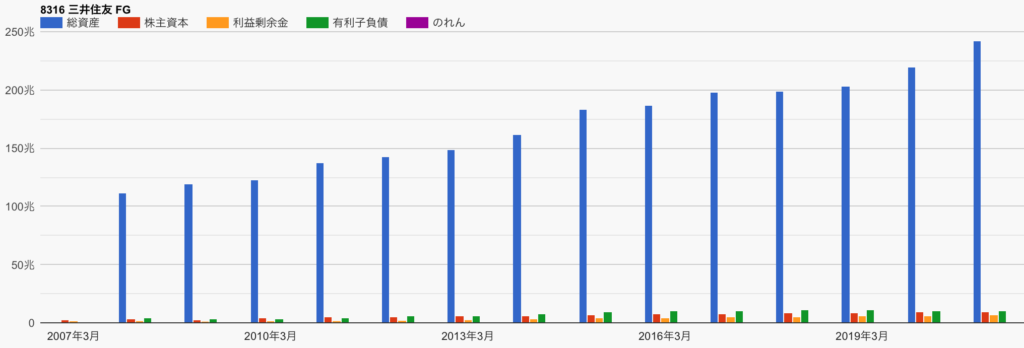

3.三井住友FGの財務状況

三井住友FGの財務状況は以下の通りです!

出典:IR BANK

こちらは左から総資産⇨株主資本⇨利益剰余金⇨有利子負債⇨現金及び預金⇨自己資本比率⇨有利子負債比率⇨のれんの順番となっています。

これでは数字ばかりで分かりづらいのでグラフにしたものが下の図になります。

出典:IR BANK

グラフでは総資産が右肩上がりで増加していることがわかります。

しかし、ここで注目してほしいところはズバリ「有利子負債比率」です!

有利子負債比率とは自己資本に占める利払いは返済が必要な有利子負債の比率を表しており、財務の健全性や安全性を表す指標の一つとなっています!

負債が自己資本に対してどの程度の割合を占めているか表しているね✨

基本的には有利子負債は100%以下が優良水準とされていますが、2020年12月以降90%台をキープしていることがわかります!

三井住友FGは現在、有利子負債比率が100%以下なので「財務は健全である」ということがわかります!

次に三井住友FGの格付けを見ていきましょう!

格付け

三井住友FGの格付けは以下のようになっています!

どの会社も長期の格付けはA以上、見通しもFitch以外は安定的と判断されています!

A以上の評価がどの程度の評価なのか、わからない方は下の図を参考にしてみてください!

長期の格付けがA以上ということは「返済能力は非常に高い」ということがわかります!

格付けで私が普段、参考にしている格付け会社はS&P(スタンダード&プアーズ)です。

なぜ、参考にしているかというと現在の米国株式市場でS&P500指数が市場平均を大きく上回っているからです!

S&Pについて知りたい方は下記の動画を参考にしてみてください。

次は三井住友FGの「配当金推移」に

ついて見ていくよ〜

4.三井住友FGの配当金推移

それでは「三井住友FG」の配当金推移について見ていきましょう!

長期投資での資産形成を考えている人は重要なところなので是非、頭の中に入れておきましょう!

それではまず、配当金実績から見ていきます。

配当金実績

直近過去6年間の配当金実績は以下のようになっています。

出典:IR BANK

直近6年間では少しずつ増配傾向にあることがわかります!

もともと高配当である「三井住友FG」がほぼ毎年増配してくれているので長期投資をしている個人投資家には嬉しいですね❗️

今年の予想は1株当たり200円を予定しているので、何事もなければこのまま支払うことが予想されます!

次に過去10年の配当金利回りを見ていきましょう!

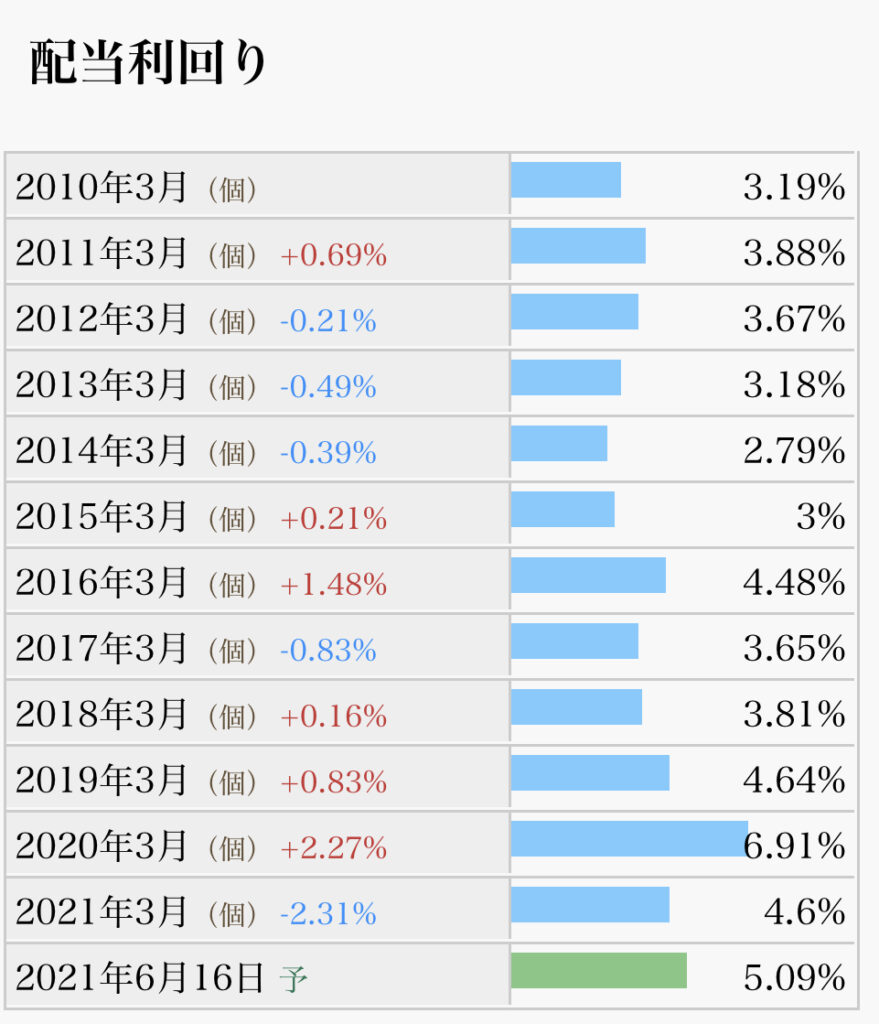

配当利回り

三井住友FGの過去10年間の配当利回りは以下のようになっています!

出典:IR BANK

2020年3月に配当利回りが6.91%となっていますが、これは株価の暴落による配当利回りの上昇です!

配当利回りは以下の計算式で求めることができます。

配当利回り=年間配当金÷株価

その為、配当金を維持したまま株価が暴落したので配当利回りが高くなりました。

今では株価も順調に回復して配当利回り5%前後で推移しています。

コロナでも配当金を維持した「三井住友FG」は今後も安心して保有することができます❗️

今後も配当金は維持し続けられるの??

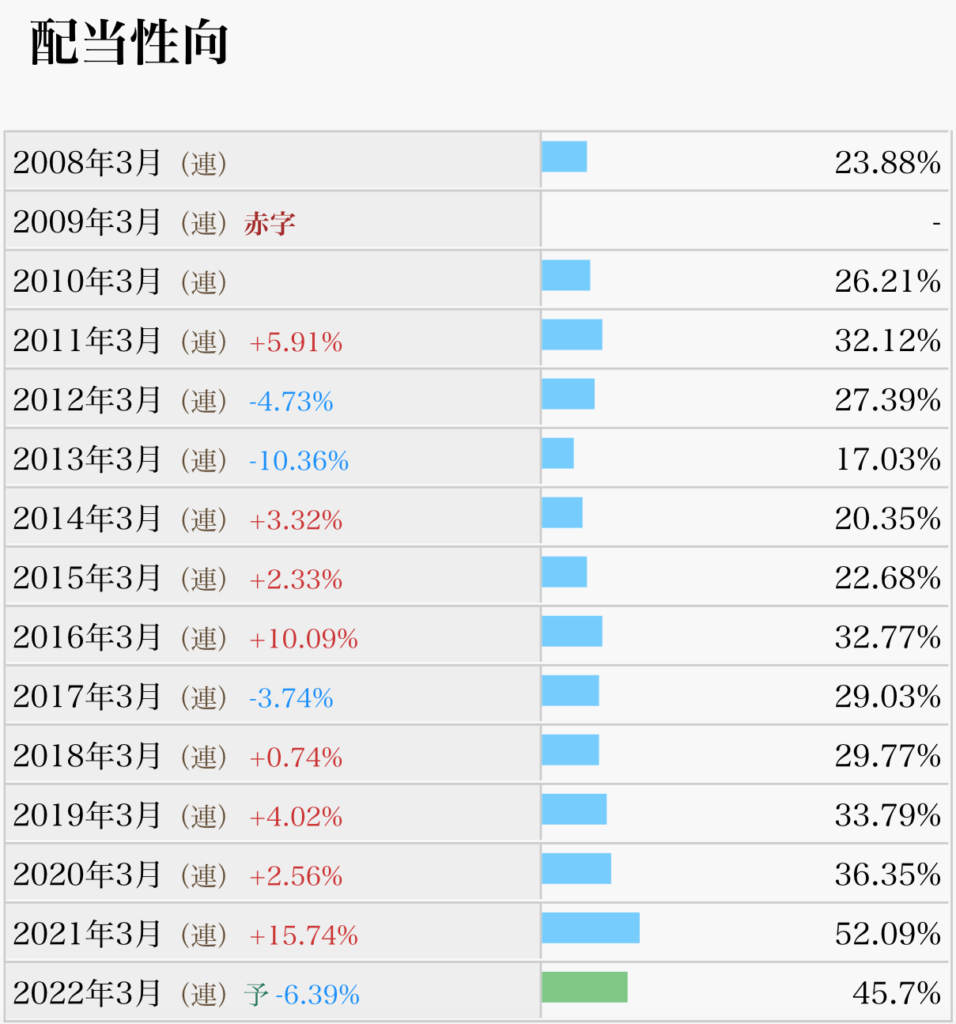

企業が配当金を無理して株主に出していないかがわかる指標「配当性向」を見ていきましょう!

配当性向

三井住友FGの配当性向は以下のようになっています!

出典:IR BANK

配当性向は過去を見ても20%〜30%台を推移しています!

一般的には100%以上の配当性向であれば企業は利益が出ていないのに配当金を出していることになります。

利益がないのに配当金を出し続けたら企業は存続していけないね💦

配当性向は以下の計算式で求めることができます!

配当性向 = 1株あたりの配当金額 ÷ 1株あたりの当期純利益 x 100

1株あたりの当期純利益が少なくなれば配当性向は必然的に上昇するので注意して観察しておきましょう!

※しかし、減配になる(分子が小さくなる)と配当性向も減少するので配当金を維持or増配していることが前提条件です。

次に三井住友FGに投資するメリット・デメリットについて解説していこうと思います!

5.三井住友FGに投資するメリット・デメリット

まず初めに「三井住友FG」に投資するメリットですが、以下の二つが挙げられます❗️

▶️配当利回りが高く、長期投資に向いている

▶️EPS・BPSなどの財務指標や配当性向などを見て、総合的に会社として安定している

この二つのメリットについて順番に解説していこうと思います。

メリット1:配当利回りが高く、長期投資に向いている

まず一つ目のメリットですが、配当利回りが高く、長期投資に向いていることです。

これはどの高配当株にも言えることですが、長期投資をする上で重要になってくるのが「配当利回り」です❗️

配当利回りが高いほど、長期で運用した際の資産の伸びが違ってきます。

資産の最大化を図るには、なるべく配当利回りが高い企業に投資するといいと思います!

しかし、ただ配当利回りが高い企業だけに投資したらいいのかと言うとそうではありません。

長期的な視野で見た時に企業は存続するのか?、また財務の健全性や安全性は大丈夫なのか?と言うところもしっかりと見ておかなければなりません。

このブログを通して有益な情報を発信していこうと思っているので是非一緒に学んでいきましょう❗️

メリット2:EPS・BPSなどの財務指標や配当性向などを見て、総合的に会社として安定している

次に二つ目のメリットですが、EPS・BPSなどの財務指標や配当性向などを見て、総合的に会社として安定していることです。

今までEPSやBPS、配当性向などの指標について解説してきましたが、どれも悪いところはなく財務の健全性が非常に高いです。

高配当投資の不安材料として

1.減配もしくは無配にならないか

2.企業の業績が悪化してデフォルト(債務不履行)に陥らないか

などが挙げられます!

三井住友FGは今の所、減配や無配の兆候もなく、財務も安定しているので長期投資で保有し続けたい銘柄です!

これからも定期的に買い増していこうと思います❗️

次はデメリットについて解説していくよ〜

次に三井住友FGに投資するデメリットですが、以下の2つが挙げられます。

▶️景気に左右されやすい(景気敏感株である)

▶️元本割れのリスクがある

この二つのデメリットについて順番に解説していきます!

デメリット1:景気に左右されやすい(景気敏感株である)

一つ目のデメリットですが、景気に左右されやすい銘柄(景気敏感株である)である点です。

「三井住友FG」は金融株なので、景気に左右されます。

銀行の儲ける仕組みはお金が必要な個人や法人に高い利息で貸し出して利息を得る利ザヤで収入を得ています。

現在の日本は超低金利なので利ザヤで稼ぐことが困難となっています。

なので現在は株や債券などの金融商品を購入して収入を得ています!

また、世界共通の目標であるインフレ率2%を達成することができれば金融株の株価もより一層上昇することが予想されます。

10〜20年の長期投資であれば元本割れのリスクは限りなくゼロに近いので銘柄や時間で分散投資していきましょう!

デメリット2:元本割れのリスクがある

二つ目のデメリットですが、元本割れのリスクがあることです。

これは「三井住友FG」の銘柄だけでなく、全ての金融商品に言えることです。

しかし、リスクとリターンは表裏なのでリスクを取らなければリターンも返ってきません。

ここで個人投資家が行うことはリスクを取らないことではなく、適正なリスクを取ることです!

取れるリスクは年齢や家族がいるなど人それぞれなので自分に合ったリスクを取ってリターンを最大化していきましょう!

メリット・デメリットをしっかりと理解して

投資をしていきましょう!

6.三井住友FGは買いなのか?

私の個人的な意見としては「全力で買い増すほどではないが、毎月定額で買い増す(ドルコスト平均法)」です。

やはり、財務が安定していることや配当金をしっかりと出すことを踏まえると買わない理由はないですね❗️

しかし、現在の株式市場は割高感が伺えるので暴落した時のためにキャッシュポジションはしっかりと厚く持っておきましょう!

7.まとめ

今回は三大メガバンクの一角「三井住友FG」について解説してみました。

株価指標など私なりに分析したので是非投資をする際の参考にしてみてください。

その他にも高配当株の「オリックス」や「KDDI」、「武田薬品工業」についても企業分析をしていますので、是非こちらと合わせて読んで自分のポートフォリオを完成させていきましょう!

8.その他の投資について

今では金以外にBTCが流行していますね。(最近は暴落続きですが・・・)

ビットコインには一時期投資をしていましたが、今はやめました笑

その理由は変動率(ボラティリティ)が高いことと単純に自分の投資スタイルに合わなかったからです😁

しかし、趣味の投資としてポートフォリオの1%〜5%の間であれば楽しみながら投資をしてもいいと思います

理由⇨株式や債券などの運用利回りで取り戻せるから

近々BTC(ビットコイン)についての記事を書こうと思っているので興味のある方は待っていてください笑

BTC(ビットコイン)に投資をしたい方はCoincheck(コインチェック)がおすすめです

Coincheck(コインチェック)は東証一部マネックスグループのグループ会社でセキュリティ面でも安心して投資することができます。

投資は楽しみながら行っていきましょう❗️

コメント